Atlantico Capital cierra una financiación sénior garantizada para proyectos de infraestructura en México, Colombia, Panamá, Perú y Ecuador para el Grupo ERSI

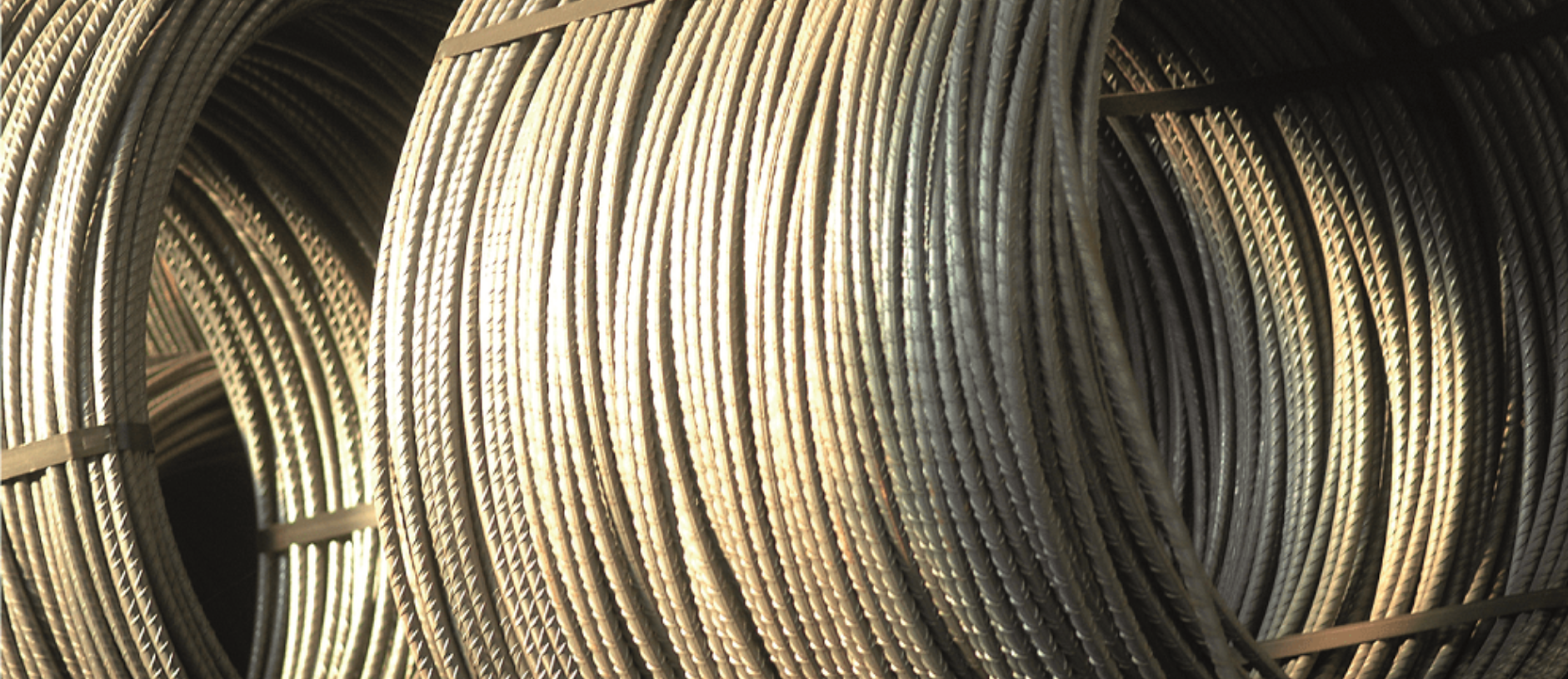

Atlantico Capital Partners LLC («Atlantico Capital») cerró una línea de crédito a largo plazo de 50 millones de dólares (el «Crédito») para Global Quality Steel Latam, S.A. («GQS»), un fabricante global de acero de refuerzo suizo con filiales en México, Panamá, Colombia, Ecuador y Perú que diseña, suministra, fabrica y entrega soluciones integrales y personalizadas para las necesidades de ingeniería de acero en grandes proyectos de ingeniería civil en la industria de la construcción. Los fondos de la línea de crédito se utilizarán para cubrir las necesidades de financiación relacionadas con una serie de grandes proyectos de infraestructura emblemáticos en toda América Latina, incluyendo la Línea 2 del Metro de Lima en Perú, la Autopista Siervo de la Nación, el Metro L-3 de Guadalajara y el Ferrocarril de Toluca en México, el Metro L-1 de Quito en Ecuador y la Autopista Magdalena en Colombia, (los «Proyectos Subyacentes»), así como otros proyectos más pequeños en América Latina, por un importe total de alrededor de 500 millones de dólares.

Atlantico Capital actuó como asesor financiero exclusivo de GQS en el marco del crédito y la Corporación Interamericana para el Financiamiento de Infraestructura, S.A. («CIFI») actuó como Mandated Lead Arranger. RC Law actuó como asesor de GQS en Nueva York y Hunton & Williams actuó como asesor del prestamista en Nueva York. La línea de crédito incluyó también asesores locales en Suiza, Panamá, México, Perú, Colombia y Ecuador.

El crédito ha sido diseñado para ser reembolsado con los flujos de caja procedentes de los diferentes proyectos, lo que permite a GQS añadir nuevos proyectos a medida que se adjudican a las filiales de GQS en América Latina como una solución financiera flexible para la cartera de proyectos existente, pero también para el crecimiento futuro.

Atlantico Capital es una boutique de banca de inversión con sede en Miami y que se centra en operaciones de fusiones y adquisiciones del mercado medio y de deuda estructurada en América Latina, Estados Unidos y en operaciones transfronterizas entre España y América. En América Latina, el énfasis geográfico de Atlantico Capital está en los países del Pacto Andino, América Central y el Caribe.